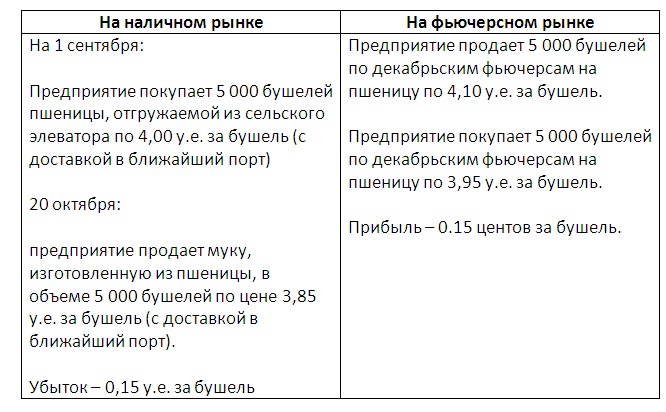

Товарные биржи полезны производителям, помимо прочего, и тем, что они дают возможность компенсировать транзакции и тем самым в какой-то степени защищаться от ценовых и валютных рисков. Обычно это делается при помощи хеджирования (hedging). Контракт, заключаемый в целях хеджирования, предусматривает одновременную покупку и продажу одного и того же продукта на двух рынках, что делается в расчете, что убыток на одном рынке будет компенсирован прибылью на другом. Обычно это осуществляется как покупка и продажа одного и того же товара одновременно на наличном и фьючерсном рынках. Хеджирование возможно только в том случае, когда осуществляется торговля фьючерсами. Рассмотрим наглядный пример хеджирования.

В этом примере полагается, что цена за наличные коррелирована фьючерсной ценой, однако это не всегда так. Поэтому, в результате хеджирования организация может получить какую-то прибыль или понести какие-то убытки, если спред между ценой за наличные и фьючерсной не остается постоянным. Хеджирование можно рассматривать как разновидность страхования, и так же, как при страховании, с его помощью редко можно добиться абсолютной защиты от всех потерь, если, конечно, не пойти на огромные затраты. По мере того, как время наличной и фьючерсной сделками сокращается, премия или дисконт, на фьючерс приближается к нулю (или достигает нуля, когда фьючерсный рынок сливается с рынком за наличные). По сезонным товарам это снижение ценового дифференциала обычно начинается за 6-8 месяцев до полного исчезновения. При определенных обстоятельствах этот феномен позволяет заниматься "безрисковыми" спекуляциями. Например, если спекулянт имеет доступ к большим деньгам, по крайней мере, в три раза превышающим стоимость контракта, и когда шести - или восьмимесячная фьючерсная премия превышает сумму контракта, затраты на содержание запасов и комиссионные, "спекулянт" может купить спот и короткий фьючерс с заранее рассчитанной прибылью. На бирже значительный объем сделок приходится именно на этот вид операций.

Успешное хеджирование на бирже требует определенных навыков, умений, опыта и средств и установления ограничений для небольших организаций. Это также объясняет, почему организации, совершающие сделки на крупные суммы с каким либо товаром, часто владеют собственным методом на бирже, где заключаются сделки с этим товаром. Представитель такой компании может постоянно отыскивать возможности для хеджирования, закрытия или замены от месяца к месяцу этих сделок и может быстро предпринимать немедленные действия. Чтобы действовать успешно, необходимо внимательно отслеживать запасы товаров, накопленных в результате расширения или сужения спреда цен фьючерсных контрактов, и благодаря этому воспользоваться возможностями, имеющимися на моменты открытия и закрытия торгов. На биржах сила этих факторов постоянно изменяется. Поэтому от профессиональной подготовки специалиста по хеджированию в значительной степени зависит, насколько он способен оперативно изыскивать возможности и пользоваться ими.

Хеджирование не всегда может оказаться полезным или привести к прибыли закупающей организации. Одним из препятствий более широкого использования бирж стало отсутствие понимания у потенциальных пользователей того, как и когда можно воспользоваться этим инструментом. Другое ограничение порождает так называемый "вакуумный" эффект: когда один из относительно многих крупных брокеров оказывается банкротом, эта неудача порождает огромные трудности для некоторых клиентов.

Более того, большинство брокеров не проявляет большого интереса к промышленному рынку. Многие из них, скорее всего, вряд ли смогут предоставить услуги хеджирования, поскольку в этом случае по всего одной завершенной фьючерсной операции потребуется отправлять шесть заявлений о своей позиции в месяц и не меньше четырех требований о внесении дополнительных фондов, вызванном неблагоприятным изменением цен прямого хеджирования, в то время как их доверенные "брокеры" часто ведут крупные счета наличных средств и получают по ним комиссию несколько раз в месяц с минимальным объемом учетных документов.

Кроме того, многие менеджеры по-прежнему относятся к фьючерсным торгам с подозрением, а при совершении ошибок винят в этом системы биржи, а не собственные ошибки, в основе которых лежат неправильные выводы. Впрочем, огромные колебания цен на товары в последние годы побудили ряд менеджеров более внимательно относиться к возможностям фьючерсной торговли, даже тех, кто, по-видимому, в прошлом, не считал, что этот инструмент может быть для них полезным.